“砍业务砍到动脉上:”微盟卖子公司股权意欲何为?

“砍业务砍到动脉上:”微盟卖子公司股权意欲何为?

图片来源 @视觉中国

文 | 互联网江湖,作者 | 刘致呈

微盟集团股价又双叒叕跌了……

17 日开盘,微盟港股大跌,到 19 日收盘,微盟港股股价跌超 6.9%。

事情源于 1 月 16 日晚上微盟的一纸公告。

公告大意是,为了初步筹划潜在的业务重组,微盟拟出让子公司上海微盟文化传媒有限公司 50% 以上股权,该公司作价不低于 36 亿元。

翻译一下就是:微盟计划以不低于 18 亿的价格卖掉一半的广告业务股权。

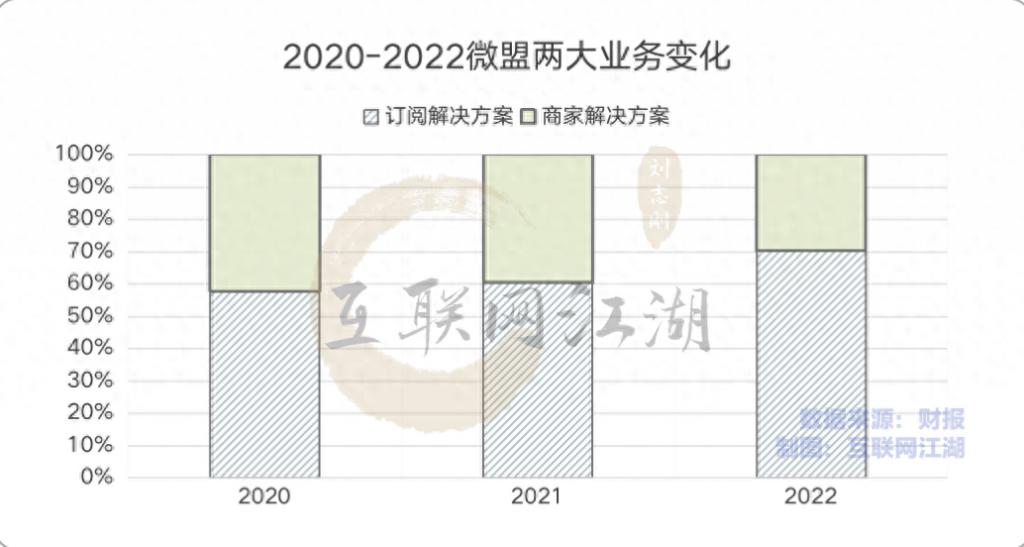

要知道,微盟有三大业务:企服和营销以及微盟国际。2022 年企服业务和营销业务营收占比分别为 70% 和 30%。

营销业务占比三成,妥妥的营收支柱业务。

为啥这么重要的业务微盟还是要卖呢?

微盟方面的解释很有意思。微盟方面认为,如果这个交易落实,那么会有利于降低微盟营销营运资本对公司现金流的影响。

换句话来说,公司可能 " 缺钱了 "。

走到卖子公司股权这一步,微盟究竟是要重组业务还是真的缺钱了,我们不妨从一些蛛丝马迹来寻找答案。

三年半累亏 42.2 亿,微盟 " 流血 " 流不动了?

18 亿对价卖掉传媒子公司 50% 以上的股权,在外界看来并不划算。

先抛开 18 亿卖一半股份算不算贱卖不谈,营销业务对微盟确实变的越来越重要了。

半年报显示,2023 年上半年,微盟企服业务营收占比为 58%,营销业务占比 42%。要知道,2022 年报,两大业务占比还是三七开,到了 2023 年上半年,营销业务营收占比更高了,也显然更重要了。

而且随着视频号 gmv 的增长,2023 下半年广告业务可能会进一步增长。而目前这部分业务的估值仅有 36 个亿,很难说不是被低估了。

而且,如果卖掉了营销业务,那么广告业务与 saas 资金协同部分优势突然就瓦解了,微盟自己在年报里写的业务协同,现在却自己 " 啪啪打脸 "。

不管怎么看,卖掉营销业务其实都不划算。

拿支柱业务来换钱,无异于是 " 自断一臂 ",是拿未来的造血能力来换当下的流动性,无异于 " 饮鸩止渴 "。那么,当下的微盟真的到了要 " 断臂求生 " 的地步了吗?

财务上看,这些年,微盟确实亏得有点太多了。

2020 年至 2022 年,公司分别巨亏 11.6 亿元、7.8 亿元和 18.3 亿元,2023 年上半年继续亏损 4.5 亿元。

三年半累亏 42.2 亿元。

要知道,微盟当下的市值也才 52.54 亿港元,换算成人民币约为 48.3 亿。也就是说,微盟三年半累计亏掉了 "87% 的自己 "。

上市之时,市场普遍认为,短期的亏损不是问题,因为 To B 的赛道潜力很大,成长性也很好。

曾经的微盟也确实证明了这一点。

2018 年到 2021 年,微盟集团的营收增速分别来到了 61.99%、66.10%、37.03%、36.41%。在当时,相比于 To C 的消费互联网增长乏力,微盟营收增长似乎表明 To B 领域仍然是一片盎然生机。

可到了 2022 年,情况突然发生了改变,这一年微盟营收同比下滑 31.53%。全年营收只有 18.39 亿。

没错,微盟想要卖掉的子公司一半股份,价格相当于 2022 年整个集团一年的营收。

更多投资者没能预料到的是,比营收更糟的是利润表现。

2018 年到 2022 年期间,除了 2019 年有 3.28 亿的盈利,其他 5 年全是在亏损,亏损最多 2022 年,一年就亏了 19.87 亿。

没有足够的正向利润,现金流的情况也就不容乐观。

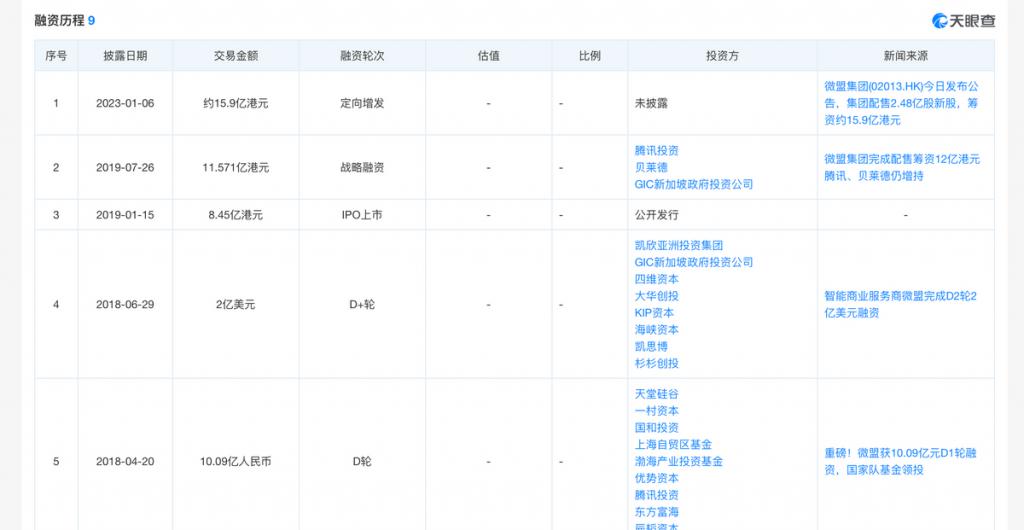

2018 年到 2022 年,微盟集团融资活动产生的现金流量净额分别为:4.55 亿、18.56 亿、11.64 亿、39.39 亿以及 6675.50 万。

同期,经营活动产生的现金流净额分别为 -2.64 亿、-4.51 亿、-4790.50 万、-6.75 亿以及 -7.30 亿;投资活动产生的现金流量净额分别为:-1.11 亿、-6.68 亿、-1.07 亿、-12.32 亿以及 -14.82 亿。

也就是说。亏损这么厉害,这么多年公司的经营全靠融资在苦苦支撑。

资本市场的老玩家们都知道,融资是一把双刃剑,资本给予的时候有多么慷慨,那么在所求收益的时候也就越贪婪。

天眼查 APP 显示,在港股 IPO 之前,微盟也在一级市场获得过多轮融资,上市之后,也完成了一轮 11.5 亿港元的战略融资以及 15.9 亿港元的定向增发。

此外,2020 年,微盟还发行了 1.5 亿美元票息 1.5% 并于 2025 年到期的美元债。当下,最紧迫的的不仅仅是经营上如何扭转颓势,更是要考虑如何还上这笔美元债。

按照当下的汇率计算,偿还这笔美元债至少需要超过 10.8 亿人民币。

可是,公司的现金流情况也越发吃紧。

半年报显示,2023 年 1-6 月,微盟集团经营活动产生的现金流量净额为 -6.57 亿元,同比下滑约 36%;现金及现金等价物 21.1 亿元,较年初下滑约 23%。

即便是 2024 年业务现金流回正,这笔美元债究竟该怎么还,可能也是一个颇为头疼的问题。

再加上主营业务持续 " 流血 ",而且微盟总部大楼也已经开工,这些都需要有不断的资金注入。微盟手里能打牌似乎已经不多。

接下来,微盟能做的似乎只有增发或者出售现有业务,要么稀释股权,要么摊薄收益,但无论怎样,其实都实属 " 下策 "。

实际上,此前微盟已经有过定向增发,这次公告出售子公司 50% 的股权,可能已是为数不多的选择。

对于这次拟出售子公司股权,雪球上网友评论一针见血:" 未来挣钱的都剥离了,剩下的业务看留存率也是比较低的,营销费用高企……要啥啥不行、配股融资第一名…… "

留给微盟的时间不多了

对于卖子公司股权这件事儿,市面上也有不同的看法。

有观点认为,卖出最有价值的子公司 50% 的股权,可能是微盟在考虑拆分营销业务,并为将来在 A 股上市做准备。

如果营销业务能够独立并且在 A 股上市,那么既可以提高公司估值,又可以获得更多发展资金。由此,出让子公司股权,似乎也有了合理的解释。

不过,现实点来看,两地上市的构想虽然很丰满,但可操作性似乎并不高。在外界看来,两地上市可能是个 " 幌子 "。微盟还是需要聚焦于当下的经营问题。

摆在孙涛勇面前的问题是,子公司股权出售之后,甚至将来如果拆分营销业务,那么微盟的 SaaS 业务盈利问题,可能会变得更紧迫。

在企服业务上,微盟一直在强调 " 大客化 " 战略,希望做多付费能力比较强的客户,进而拉高客单价。事实证明,微盟的策略是奏效的,SaaS 相关的业务也确实在增长。

但问题是,SaaS 业务的增长仍然不足以使得公司扭亏。中报显示,2023 年上半年,公司仍然亏了 4.47 亿。

接下来,SaaS 业务能不能扭亏为盈,显得颇为关键。

毕竟在 SaaS 赛道掘金,挣的是辛苦钱,而且行业风口期已经过去,整个 SaaS 行业都举步维艰。接下来,微盟要靠 SaaS 业务扭转局面,似乎仍然有些艰难。

去年上半年,微盟的订阅解决方案的付费商户数量为 10.03 万家,同比减少 3524 家;与此同时,订阅解决方案商户的流失率也有所增加,由 2022 年同期的 12.1% 增长到 12.9%。

付费商户数量的减少以及流失率的增加都意味着微盟 SaaS 业务面临新的挑战。

为了盈利,微盟也尝试过通过此裁员来降低开支。

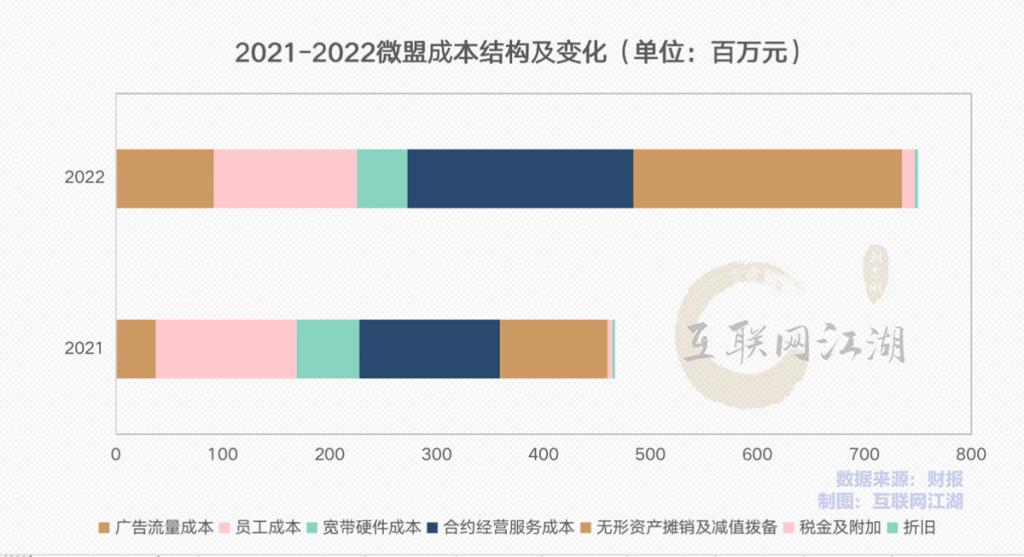

2022 年报曾披露,微盟在 2022 年经过了两轮人员调整,一年内裁员 2284 名,2023 年上半年公司员工规模从 6278 继续缩减至 5704 名。

去年 8 月份,曾有媒体报道,微盟裁员将解散武汉公司,后来微盟方面表示,不存在裁撤微盟武汉的情况发生,只是转变了经营模式,推出了超级合伙人计划。

事实上,即便是不断裁员,也难以帮助微盟持续扭亏为盈。

以 2023 年中报来看,上半年总营收 12.1 亿,销售成本 3.9 亿,销售及分销开支就达到了 8.44 亿,经营开支总额 12.76 亿。再怎么降本增效,还是在亏损。

要扭亏为盈,接下来,还是得靠广告营销业务。

1 月 16 日,在公告出售子公司股权的同时,微盟宣布了两则人事变动郭骏弦升任执行董事,而独立董事孙明春,因个人原因辞任。

资料显示,郭骏弦就担任腾讯广告区域及中长尾业务部总经理,是广告营销行业的一名 " 老兵 "。

人事的变动,往往意味着战略上的变动。

微盟还是需要广告营销行业来贡献更多的造血能力。可问题是,卖出营销业务一半股权之后。手握不足 50% 股权的微盟真的能靠营销业务翻身吗?恐怕很难。

也许,微盟真正的希望在于国际业务。

2020 年,微盟推出国际化战略,2021 年发布跨境独立站产品 ShopExpress,意在打开海外市场。2023 年 10 月,微盟开启组织变革,国际业务也独立成为一个集团,开始独立发展。

国际业务能否真正挑起大梁,支撑起微盟的未来,我们拭目以待。

-

- 极狐上量、智选落地,北汽蓝谷亏损仍在却见未来

-

2024-01-21 19:20:38

-

- “啤酒一哥”也难做白酒生意,华润啤酒的“白酒新世界”高开低走

-

2024-01-20 22:56:24

-

- 宿新市徐公店(花稀绿阴浓,送得春归又迎夏)

-

2024-01-20 22:54:08

-

- 荣耀x30(千元市场的诚意之作 荣耀X30评测)

-

2024-01-20 22:51:52

-

- 苹果Vision Pro,被华强北啃了

-

2024-01-20 22:49:36

-

- 大理属于云南哪个市(大理属于云南哪个市的)

-

2024-01-20 22:47:21

-

- 峨眉山在哪个省哪个市(峨眉不只有峨眉山!)

-

2024-01-20 22:45:05

-

- “没事不要带父母一起看房”

-

2024-01-20 22:42:49

-

- 抖音向左,小红书向右,B站向深?

-

2024-01-20 22:40:33

-

- “垂类社交”产品冲入畅销榜,韩国人正涌向越南脱单?

-

2024-01-20 22:38:17

-

- 为什么北京朝阳区人,喜欢把墨镜焊脸上?

-

2024-01-20 22:36:01

-

- 华为凭什么一年能建10万超充桩?

-

2024-01-20 04:43:12

-

- 跌没了两万多亿,王兴为何没能拉起美团股价?

-

2024-01-20 04:40:56

-

- 支付宝换LOGO了,藏着这些新动向

-

2024-01-20 04:38:41

-

- 第一批滑雪的人已经滑不起雪了

-

2024-01-20 04:36:25

-

- 美团面前是抖音,身后是悬崖

-

2024-01-20 04:34:09

-

- 曝谷歌今年全年裁员,牵出华人员工自杀事件!硅谷近八千人疑被AI淘汰

-

2024-01-20 04:31:53

-

- 白酒的2024:周期性、结构性矛盾、总需求矛盾

-

2024-01-20 04:29:37

-

- 华为鸿蒙,大破大立

-

2024-01-20 04:27:21

-

- 毛戈平7年IPO折戟,国货化妆品的出路在哪里

-

2024-01-20 04:25:05

苹果Vision Pro,被华强北啃了

苹果Vision Pro,被华强北啃了 北京等地上空疑现不明飞行物!目击网友称“飞着飞着就没了”

北京等地上空疑现不明飞行物!目击网友称“飞着飞着就没了” 2831人考试2093人次替考!广州开放大学分管副校长解聘

2831人考试2093人次替考!广州开放大学分管副校长解聘 不想过年的年轻人,躲回工作中

不想过年的年轻人,躲回工作中 大模型浪潮不能使鬼推磨,但可以让周鸿祎、傅盛握手言和

大模型浪潮不能使鬼推磨,但可以让周鸿祎、傅盛握手言和 中产捧红的始祖鸟即将IPO,安踏捧出第二个“FILA”?

中产捧红的始祖鸟即将IPO,安踏捧出第二个“FILA”? 荣耀赵明:Magic6要在体验上超越iPhone而不是参数上

荣耀赵明:Magic6要在体验上超越iPhone而不是参数上 嘉行传媒还“行”不“行”?

嘉行传媒还“行”不“行”? 尼罗河在哪个国家地图上 尼罗河是什么国家的

尼罗河在哪个国家地图上 尼罗河是什么国家的