万亿险资最新重仓股出炉,加仓500多只A股,中国人寿重“喝”茅台

万亿险资最新重仓股出炉,加仓500多只A股,中国人寿重“喝”茅台

本文来源:时代周报 作者:何秀兰

编者按:" 耐心资本 " 既是二级市场的风向标,更是资本市场的压舱石。如今,上市公司一季报悉数披露完毕,社保基金、险企和外资青睐哪些个股?作为长期低估值板块,大金融股一季度涨幅突出,高股息、高分红个股仍是社保基金、险资等长期投资者的心头好。

随着 A 股一季报披露落幕,险资最新持仓情况浮出水面,在市场跌宕起伏的一季度,作为 " 耐心资本 " 的险资对 A 股的配置强度环比提升。

时代周报记者根据 wind 数据统计,截至今年一季度末,险资合计现身 A 股 755 只股票的前十大流通股东榜单,合计持仓数量超 890 亿股,环比增加近 45 亿股;合计持仓市值达 1.19 万亿元,环比增加超 900 亿元。若剔除中国人寿保险集团持股中国人寿、中国平安集团持股中国平安的影响后,险资持仓市值为 6296 亿元。

从行业分布来看,险资第一大重仓行业为非银金融,持股市值接近 5669 亿元,主要是中国人寿保险集团持有中国人寿的市值超 5507 亿元所致。第二大重仓行业是银行,持股市值超 3528 亿元,依旧青睐配置高股息股票。此外,险资在通信、房地产、电信服务、汽车与汽车零部件、食品饮料等行业持股市值均超百亿元。

据 wind 数据统计,今年一季度,在前述 755 只个股中,超 500 只个股获险资加配,其中,增持了约 220 只个股,新进成为约 290 只个股的前十大流通股东。险资整体加配了银行、电子、电信服务、材料、食品饮料等板块,而减配了资源品相关板块。值得一提的是,中国人寿旗下产品今年一季度加仓贵州茅台,重返茅台前十大股东行列,持股市值超 90 亿元。

中国人寿相关人士对时代周报记者称,公司在高股息股票领域已有相当规模的投资,未来公司将继续重视高股息股票策略。同时,中国人寿将构建均衡且分散的高股息股票组合,不仅追求股息收益,还致力于实现一定的增值收益。

偏爱高息股,重仓银行股

银行股作为高股息、高分红的代表,历来是险资的重点配置对象。

剔除掉中国人寿和中国平安后,险资持仓市值最高的行业是银行业。一季度保险资金现身 18 只银行股的前十大流通股东,包括平安银行、工商银行、中国银行、招商银行等,其中,险资新进成为建设银行和浙商银行的前十大股东。截至一季度末,险资合计持有银行股市值超 3500 亿元,占实际持仓市值超 56%。

在险资持仓市值排名前十的个股中,银行股占据了 7 席之地,分别为平安银行、招商银行、浦发银行、民生银行、华夏银行、兴业银行、邮储银行;其余 3 家为长江电力、中国联通和贵州茅台。

险资持有平安银行股票的市值居银行股首位,中国平安集团、平安人寿、和谐健康万能产品合计持仓市值为 1189 亿元;紧随其后的是招商银行,和谐健康保险普通保险产品和大家人寿万能产品合计持仓市值为 614 亿元。此外,华夏银行、民生银行、浦发银行、兴业银行等银行股,险资合计持仓市值也超过百亿元。

值得一提的是,在保险资金重仓的银行股中,沪农商行涨势最佳,年初至今涨幅超过 27%。同时,招商银行、北京银行、南京银行、浙商银行、华夏银行的涨幅比较靠前,年初至今的涨幅均超过 15%。

华泰证券研报显示,持仓结构上,与公募基金相比,2024 年一季度险资在非银行金融、银行的配置强度相对较高,而在电子、医药、食品饮料、电力设备及新能源等板块的配置强度相对较低,表明险资对低估值、高股息、偏价值的板块较为偏好,这也与险资的负债属性相匹配。

北京排排网保险代理有限公司总经理杨帆对时代周报记者分析称,银行作为国民经济的重要支柱,其稳定性较强,且能够提供稳定的股息回报,符合险资稳健投资的理念。其次,在当前的经济环境下,低估值、高股息的资产具有相对较高的安全边际,能够为险资提供更加可靠的投资回报。

值得注意的是,险资持仓市值较高的上市公司多为行业龙头企业,如材料行业的中国铝业、南玻 A,公用事业行业的长江电力、中国核电等,在食品饮料行业则重仓贵州茅台、五粮液、伊利股份等,相关股票普遍具有经营和分红稳定、股息较高的特点。

中国金融智库特邀研究员余丰慧对时代周报记者表示,保险资金具有长期稳定的特点,通常采取长期价值投资策略,侧重于基本面分析,选择具有稳定盈利能力、良好现金流和成长潜力的公司进行投资,而非短期的市场波动套利。

" 行业分散与精选个股也是险资重要的投资策略,险资会根据经济周期、行业发展趋势及政策导向,进行行业分散投资,同时精选行业内优质个股,以进一步分散风险并捕捉增长机会。" 余丰慧称。

加配约 510 只个股,国寿重返茅台前十大股东

今年一季度,A 股市场跌宕起伏,经历了 1 月的非理性下跌,2 月的强势反弹,上证指数重新站上 3000 点。一季度险资加配了约 510 只个股,从其持股变动来看,也可一窥其调仓思路。

整体而言,险资一季度加配了银行、电信服务、材料、食品饮料等板块,而减配了资源品相关板块。

从险资持仓比重较高的银行板块来看,虽然在银行股个股的持仓上 " 有增有减 ",但整体而言配置强度环比提升。数据显示,一季度险资对银行股持仓数量环比增加近 12 亿股,持仓市值环比上升近 370 亿元。

险资加仓了不少银行股,其中,长城人寿增持无锡银行 4649 万股,期末持仓市值近 8 亿元;信泰人寿增持北京银行 3.56 亿股,期末持仓市值超 56 亿元,成为该行第 4 大流通股东;信泰人寿还新进成为浙商银行第七大股东,持有 7.71 亿股,期末持仓市值超 23 亿元;华夏人寿则新进成为建设银行的十大股东之一,持有 1.7 亿股,期末持仓市值接近 12 亿元。

在减持银行股方面,阳光人寿减持北京银行 1.3 亿股,和谐健康减持工商银行 1030 万股,新华保险则减持邮储银行 2220 万股。

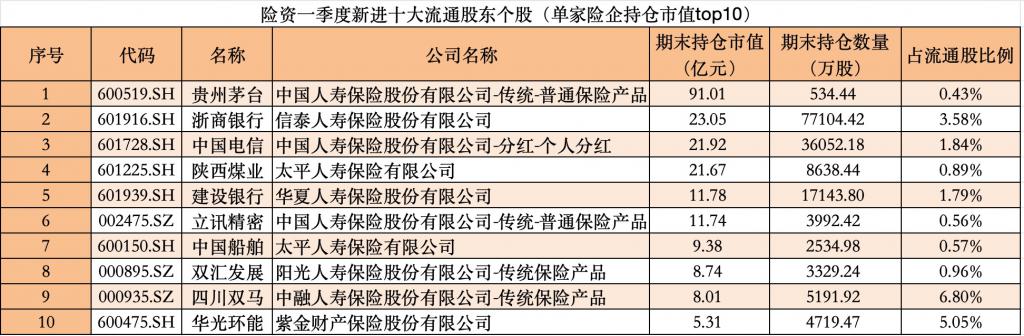

数据来源:wind,时代周报记者制表

此外,险资在原有持股的基础上,今年一季度还加大对材料、技术硬件与设备、通信服务、食品饮料等行业股的投资力度。约 220 只个股获险资增持。其中,13 只个股的增持幅度超过 1000 万股,如长城人寿增持广东建工 1.56 亿股,中国人寿分别增持中国电信和中国建筑 0.98 亿股、0.61 亿股。

据时代周报记者统计,一季度险资新增重仓股约 290 只,其中对 130 只个股的期末持股市值超过亿元。险资新进前十大流通股东的个股中,不乏知名大盘股,贵州茅台、浙商银行、中国电信、陕西煤业、建设银行、立迅精密等个股,险资期末持股市值均超过 10 亿元。

值得一提的是,去年四季度," 中国人寿 - 传统 - 普通保险产品 " 退出贵州茅台前十大股东后,今年一季度又加仓,截至一季度末,持有贵州茅台 534.44 万股,持仓市值 91.01 亿元,位列第 9 大股东。

一季度,中国人寿旗下保险产品还增持了伊利股份、青岛啤酒、五粮液、泸州老窖、重庆啤酒等食品饮料行业的重要个股。其中,一季度对伊利股份增持 0.42 亿股,一季度末持仓市值为 33.26 亿元。

在减持方面,险资减持较多的是资源品、房地产等行业股,有 16 只个股被险资减持超过 1000 万股。其中,中国人寿对中国石化减持 1.52 亿股,对中国外运减持 0.61 亿股,对中国铝业减持 0.29 亿股。此外,大家人寿也对金融街减持了 0.28 亿股。

" 未来,中国人寿将构建均衡且分散的高股息股票组合,坚持分散化配置,并加强主动管理。公司不仅追求股息收益,还致力于实现一定的增值收益,以降低收益波动、保障资产增值、提升偿付能力,从而在整体上发挥积极作用。" 中国人寿相关人士对时代周报记者称。

-

- 突然“爆雷”,知名私募跑路?办公室人去楼空,公安在现场办案,有人几千万元

-

2024-05-11 05:23:11

-

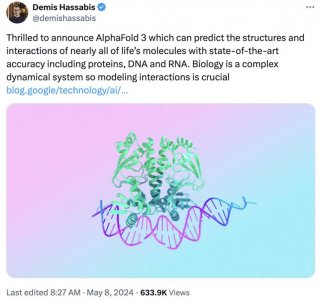

- AI接近成为神?谷歌AlphaFold 3直接预测生命过程

-

2024-05-11 05:20:55

-

- 求助比亚迪,“混动之王”丰田认输了

-

2024-05-11 05:18:39

-

- 创新药的残酷真相

-

2024-05-11 05:16:23

-

- 这个被忽视的小众能源,靠双碳“翻红”

-

2024-05-11 05:14:07

-

- 快手直播,没有“一哥”

-

2024-05-11 05:11:51

-

- Sora 使用中的真相:进步令人难以置信,但离不开大量人工

-

2024-05-11 05:09:35

-

- Google 发布重磅 AI 模型!预测地球所有生物分子,将大大加速癌症等疾病治疗研

-

2024-05-11 05:07:19

-

- AI创业一年,连电费都没赚回来

-

2024-05-11 05:05:03

-

- 是谁在污名化新能源车?

-

2024-05-09 17:00:56

-

- 高端行政轿车市场格局重新书写?

-

2024-05-09 16:58:40

-

- 小米理想压场,「华为系」哑火了?

-

2024-05-09 16:56:25

-

- 12万级混动秦L:准B级车空间,价格还能更低?

-

2024-05-09 16:54:09

-

- 瑞士名表遭遇断崖式大降温

-

2024-05-09 16:51:53

-

- 小象超市蚕食本地零售业?

-

2024-05-09 16:49:37

-

- 没有一个人能逃过“霸道总裁爱上我”

-

2024-05-09 16:47:21

-

- 万润新能一体化布局助力提质降本,业绩改善在望

-

2024-05-09 16:45:06

-

- 梧桐车联刘铜阳:车内空间的智能化将突破想象

-

2024-05-09 16:42:50

-

- 大模型不需要眼前的共识

-

2024-05-09 16:40:34

-

- 多点数智三冲港交所,五年累亏50亿元

-

2024-05-08 02:58:10

苹果Vision Pro,被华强北啃了

苹果Vision Pro,被华强北啃了 北京等地上空疑现不明飞行物!目击网友称“飞着飞着就没了”

北京等地上空疑现不明飞行物!目击网友称“飞着飞着就没了” 毛戈平7年IPO折戟,国货化妆品的出路在哪里

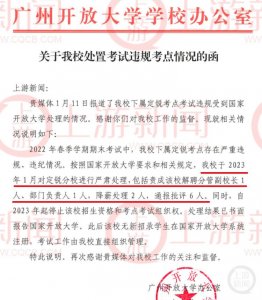

毛戈平7年IPO折戟,国货化妆品的出路在哪里 2831人考试2093人次替考!广州开放大学分管副校长解聘

2831人考试2093人次替考!广州开放大学分管副校长解聘 不想过年的年轻人,躲回工作中

不想过年的年轻人,躲回工作中 嘉行传媒还“行”不“行”?

嘉行传媒还“行”不“行”? 大模型浪潮不能使鬼推磨,但可以让周鸿祎、傅盛握手言和

大模型浪潮不能使鬼推磨,但可以让周鸿祎、傅盛握手言和 中产捧红的始祖鸟即将IPO,安踏捧出第二个“FILA”?

中产捧红的始祖鸟即将IPO,安踏捧出第二个“FILA”? 荣耀赵明:Magic6要在体验上超越iPhone而不是参数上

荣耀赵明:Magic6要在体验上超越iPhone而不是参数上 红薯原产地是哪个国家 红薯原产地是哪个国家或地区生产的

红薯原产地是哪个国家 红薯原产地是哪个国家或地区生产的