罚单下的真相:谁在帮上市公司财务造假?

罚单下的真相:谁在帮上市公司财务造假?

恒大地产被罚一案,揭开了上市公司财务造假的冰山一角。随着监管力度加强,因财务造假被处罚的名单,正越来越长。

2024 年 5 月 31 日,证监会披露了对恒大地产及其责任人员的行政处罚:对恒大地产责令改正、给予警告并罚款 41.75 亿元,对恒大地产时任董事长、实际控制人许家印处以顶格罚款 4700 万元并采取终身证券市场禁入措施。恒大地产由此也成为因财务造假被重罚的典型案例。

据《财经》不完全统计,截至 6 月 6 日,2024 年以来沪深两市因年报虚增收入被罚的公司约有 40 家(含 1 家 2022 年退市公司),多家公司及相关负责人被处罚。

这些公司实施财务造假的手段有哪些?《财经》梳理发现,通过不当会计处理造成财务数据失真、虚构业务 / 合同、第三方机构配合造假等,是上述公司实施财务造假的主要手段,也有公司将上述手法混合使用。

财务造假背后的动机,既有公司为了保壳、融资圈钱,也有公司为了完成控股股东业绩考核、业绩对赌,还有公司为了满足银行贷款条件等。

上述公司中,通过秀 " 财技 " 进行财务造假的公司,大约有 13 家。其中不乏恒大地产、东方园林(002310.SZ,现 *ST 东园)等知名公司。恒大地产两年虚增收入超 5600 亿元的造假手法,震惊市场,其公开发行的相关债券也因此被认为存在欺诈发行。

《财经》梳理还发现,在上市公司财务造假过程中,隐现配合上市公司造假的第三方 " 专业户 "。从已披露的罚单来看,有四家公司的财务造假,都与同一姓名控制的第三方主体配合密切相关。

打击财务造假,是近年来监管层主要工作方向之一。证监会主席吴清在 2024 年 "5 · 15 全国投资者保护宣传日 " 上表示,进一步依法严打证券违法犯罪行为,欺诈发行、财务造假等违法犯罪行为是资本市场的毒瘤,严重侵害投资者合法权益。" 对于‘零容忍’打击证券违法犯罪,我们的态度坚定不移。"

新 " 国九条 " 在拓宽重大违法强制退市适用范围中提出:加大严重造假的出清力度,调低 " 造假金额+造假比例 " 的退市标准。

"财务造假具有隐蔽性,强监管下对该行为会有震慑作用。" 一位券商人士告诉《财经》,对于发现的财务造假行为,应进行更严厉的处罚,包括罚款、禁止上市、相关人员刑事处理等,可在一定程度上减少该类行为发生。

上海汉联律师事务所合伙人宋一欣亦告诉《财经》,严监管对财务造假震慑作用会比较明显。" 减少公司财务造假,应刑事、行政处罚、民事诉讼并举。"

施 " 财技 " 玩数字游戏

财报数据,是投资者判断一家公司投资价值的重要参考指标,但部分公司为了让财务数据 " 好看 ",会通过一些 " 财技 " 美化指标,结果是数据 " 失真 "。具体手段包括:提前确认收入、少计提资产减值准备、未按照 " 实质重于形式 " 进行会计核算等。

恒大地产是通过提前确认收入方式实施财务造假的典型案例。证监会对恒大地产及其责任人员的《行政处罚决定书》显示,恒大地产 2019 年分别虚增收入 2139.89 亿元、利润 407.22 亿元,2020 年分别虚增收入 3501.57 亿元、利润 512.89 亿元。其中,2020 年公司虚增收入占营业收入比例超七成,虚增利润占利润比例超八成。

世纪华通(002602.SZ)与恒大地产财务造假手法类似。世纪华通虚构软件著作权转让业务或提前确认收入,导致 2020 年 -2021 年年报、关于业绩承诺完成情况的临时报告存在虚假记载。其间,世纪华通就《彩虹联萌》软件著作权交易提前确认收入,导致虚增公司 2020 年营业收入 2.08 亿元,虚增利润 1.1 亿元,占当年利润总额的 3.2%。

保利联合(002037.SZ)通过错误划分风险组合、应收账款账龄划分及计算错误导致少计提坏账准备,让公司 2019 年 -2021 年报中净利润数据失真。其中,公司 2021 年少计提坏账准备 2.36 亿元,虚增净利润 2 亿元,占当期披露金额的 124.47%,导致 2021 年盈亏发生变化。

保利联合时任董事长安胜杰、时任总经理魏彦、时任总会计师袁莉均被给予警告,并分别被罚款 120 万元、80 万元、80 万元。

以坚持 " 全产业链打造高品质中药 " 为发展战略的广誉远(600771.SH),通过滥用 " 出库即确认收入 " 会计政策提前确认销售收入的同时,对销售费用处理不正确,导致公司 2016 年 -2022 年及 2023 年半年报存在虚假记载。

其间,2018 年广誉远虚增营业收入 3.24 亿元,占当期营业收入的 20.04%;虚减销售费用 0.64 亿元,占当期披露销售费用的 10.22%;综合考虑相关减值的影响,虚增利润 3.34 亿元,占当期利润总额比例超七成。

时任广誉远董事长、总经理张斌,被给予警告、罚款 500 万元,还被采取十年证券市场禁入措施。

虚假贸易扮靓数据

除施展 " 财技 " 外,虚假贸易也是上述公司财务造假的主要手段之一。

主要产品包括摄像头、智能电表 PCBA 及智能通讯模块、3C 产品的 ST 美讯(600898.SH),2020 年度参与关联方开展的苹果手机、康佳彩电、华为手机贸易业务,但该贸易业务存在合同闭环和资金闭环,为虚假的购销业务。公司通过虚假贸易业务,虚增当年营业收入 5.78 亿元、营业成本 5.75 亿元,占当期营业收入、营业成本比例均超六成。

值得注意的是,ST 美讯因 2020 年非公开发行的相关文件,引用了上述虚假贸易业务收入数据,构成欺诈发行。

证监会建议:对 ST 美讯责令改正、给予警告并罚款 2156 万元;对公司时任董事长宋林林、时任总经理宋火红、时任财务总监郭晨,分别处以 300 万元罚款,且三人均被采取十年市场禁入措施。

新研股份(300159.SZ)收购的明日宇航,为完成业绩承诺,通过虚构业务和提前确认收入实施财务造假,2015 年 -2019 年度虚增营收合计 33.47 亿元,虚增利润总额合计 13.11 亿元。业绩承诺实现情况更正后,2015 年 -2017 年明日宇航累计亏损 8.66 亿元。

资料显示,明日宇航原股东韩华、杨立军等相关当事人承诺,明日宇航 2015 年 -2017 年扣非后净利润分别不低于 1.7 亿元、2.4 亿元和 4 亿元。

值得注意的是,上述事件中,被深交所公开谴责的明日宇航原股东卢臻、刘佳春等人提交了书面申辩称,明日宇航未完成业绩承诺是由于新研股份及相关责任人实施财务造假造成,新研股份应当承担业绩承诺未完成的责任。深交所称,此次处分的是对业绩承诺方未按公开披露的信息履行业绩补偿承诺,与相关方是否为财务造假责任人并无直接关系。

2016 年 -2021 年度,上实发展(600748.SH)控股子公司上实龙创时任董事长曹文龙,组织、授意、默许相关人员通过虚构合同、虚增业务实施进度等方式,虚增上实龙创同期收入合计 47.22 亿元、利润总额合计 6.14 亿元。

此外,上实发展还存在未及时披露预计经营业绩发生亏损、未及时披露订立重要合同情况。曾明作为上实发展时任法定代表人、董事长,被给予警告,并处以 400 万元罚款。

第三方配合造假

上述财务造假案例中,第三方与公司的密切配合,让造假主体的业务看上去较为 " 真实 "。然而在证监会严查之下,这类造假手法也无所遁形。

为了做大收入和利润、满足银行贷款需求,ST 锦港(600190.SH)(曾用名 " 锦州港 ")与大连和境、上海银鸿等七家公司开展大宗贸易业务,ST 锦港子公司锦国投统一管理公司上游供应商、下游客户公章使用、合同签订、银行账户转账,配合锦州港开展贸易业务。

2018 年 -2021 年,ST 锦港向大连和境、宁波百荣等五家公司采购电解铜、沥青等大宗商品,同时与上海盛辙、舟山丰聚益尚两家公司签订销售合同。ST 锦港的采购资金从公司流出后经过大连和境等五家供应商,进入锦国投集团名册公司(资金池),当公司客户上海盛辙、舟山丰聚益尚需要支付 ST 锦港货款时,锦国投集团名册公司(资金池)将资金支付给这两家公司,由这两家公司支付给锦州港。

ST 锦港与上述七家公司开展的贸易业务无商业实质,资金循环后又回到公司。2018 年 -2021 年,通过与上述公司开展贸易业务,ST 锦港虚增收入合计约 86 亿元,虚增利润总额合计约 1.8 亿元。

从上述造假链条来看,锦州港的上游供应商及下游客户,都配合参与了公司财务造假行为。

《财经》梳理相关案例发现,多家公司进行财务造假背后,隐现同一姓名掌管的第三方主体参与配合。

新海退(002089.SZ)收到的《行政处罚决定书》显示,公司时任董事长张亦斌,在 2014 年 3 月与隋某力等人入股成立新海宜信息、新海宜电子,开展专网通信业务。专网通信产品的虚假生产加工及购销,上下游、产品确定、合同签订、资金支付、虚假实物流转都由隋某力操控,相关业务构成虚假销售循环。

《行政处罚决定书》显示,2014 年 -2019 年上半年,新海退通过参与隋某力主导的专网通信虚假自循环业务,虚增收入合计约 37 亿元。

公司于 2023 年 1 月收到的《行政处罚及市场禁入事先告知书》显示,隋某力即为隋田力。

根据证监会下发的《行政处罚决定书》,新海退 2016 年 -2018 年连续三个会计年度归母净利润实际为负值,2019 年扣非后净利润为负值,公司股票触及重大违法强制退市情形。

2024 年 4 月 18 日,新海退正式退市。

ST 瑞科(300600.SZ)2024 年 5 月收到的《行政处罚决定书》显示,2019 年起开始开展专网通信业务,公司开展专网通信业务涉及的上下游公司中,部分公司由隋田力控制,部分公司开展的专网通信业务也由隋田力控制。

证监会称,经查,ST 瑞科参与的隋田力主导的专网通信业务是虚假自循环业务,无商业实质,不应确认相应的营业收入、营业成本及利润。通过参与专网通信虚假自循环业务,ST 瑞科 2020 年虚增营业收入 2.26 亿元,虚增收入占当年披露营业收入的 40%。

ST 瑞科及相关责任人员在听证和申辩材料中提出,公司前期对上下游供应商、客户做了大量尽调,无法识别业务为虚假自循环,开展过程中不知悉专网通信业务是虚假自循环。

经复核,证监会认为,根据隋某力等人的自认和指认,业务合同、资金流水、工商登记等证据材料,以及该案调取的专网通信系列案件等主客观证据,能够认定隋某力主导的专网通信业务是虚假自循环,ST 瑞科参与的专网通信业务是该虚假自循业务的一部分。

航天动力(600343.SH)2024 年 3 月收到的《行政处罚决定书》显示,为迅速扭转业绩下滑趋势,寻求新的利润增长点,达到股东考核要求,公司经总经理办公会决策后,于 2016 年以贸易方式参与隋田力专网通讯业务。2016 年 -2020 年,航天动力及其子公司航天节能开展的智能数据模块业务属于专网通信贸易业务,该项业务属于隋田力专网通信自循环业务的一个环节。

航天动力开展的专网通信贸易业务,相关交易均为虚假交易、不具有业务实质。2016 年 -2020 年,该公司智能数据模块贸易业务虚增营业收入合计约 38 亿元,其中三年,公司虚增收入占营业收入比例超四成。

此外,证监会网站显示,已于 2022 年 6 月 17 日被终止上市的华讯退(000687.SZ),曾委托隋某力实际控制的上海星地通生产硬件产品。经查,硬件产品业务是以隋某力为核心的空转自循环业务,整个业务链条上的公司均由隋某力控制或指定,合同、出入库单等单据流齐全,但并无实物流转,销售回款资金来源于隋某力控制的北京新一代,形成资金闭环。2021 年 7 月,华讯退的一份公告显示,上海星地通为隋田力控股公司。

-

- 改变一面墙,我成功敲开孩子心里紧锁的门

-

2024-06-09 01:08:09

-

- 震撼!砀山县近百万亩梨花怒放

-

2024-06-04 23:56:07

-

- 女子在理发店剪头发花了23万,原因是被”检查出“患妇科病

-

2024-06-04 23:53:50

-

- 国务院关税税则委:中止《海峡两岸经济合作框架协议》部分产品关税减让

-

2024-06-04 23:51:34

-

- 女子养了一条宠物,喜欢它甚至超过男友,男友非常气愤于是分手了

-

2024-06-04 23:49:17

-

- Steam 5 月软硬件调查出炉:铁打的 Win10 + RTX 3060 桌面版

-

2024-06-04 23:47:01

-

- 每个明星都有自己的英文名,赵丽颖的英文名字原来是这个意思?

-

2024-06-04 23:44:44

-

- 教育部明确校园暴力与学生欺凌防范治理专项行动具体要求

-

2024-06-04 23:42:27

-

- 卖车是一场闹剧?周鸿祎回应:钱都捐了

-

2024-06-04 23:40:10

-

- 三里屯街拍:同样都有两条腿,看看别人这大长腿,够你玩一年的!

-

2024-06-04 23:37:54

-

- 太阳连续爆发3次耀斑!未来两天或发生小至中等地磁暴

-

2024-06-04 23:35:39

-

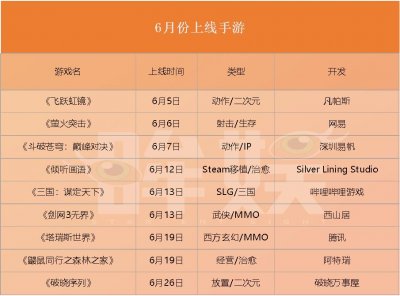

- 9款新游上线,5大重点项目开测,游戏厂商开启最卷暑期档

-

2024-06-04 00:49:32

-

- AlphaFold 3引不满!服务器被黑,全世界科学家竞相破解

-

2024-06-04 00:47:15

-

- 保卫利润,“618”中小商家的进退抉择

-

2024-06-04 00:44:59

-

- 对话Arm终端产品副总裁:当生成式AI与Arm的DNA相契合,会擦出怎样的火花?

-

2024-06-04 00:42:43

-

- 保时捷经销商“逼宫”风波:超豪华车在华遇冷

-

2024-06-04 00:40:27

-

- 留给“端侧大模型”的时间不多了

-

2024-06-04 00:38:11

-

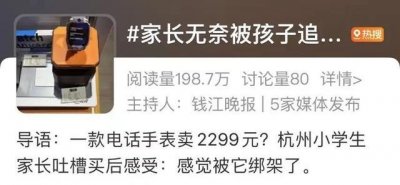

- “又贵又占时间!”杭州大批家长被娃缠着买它!就这也有鄙视链?

-

2024-06-04 00:35:54

-

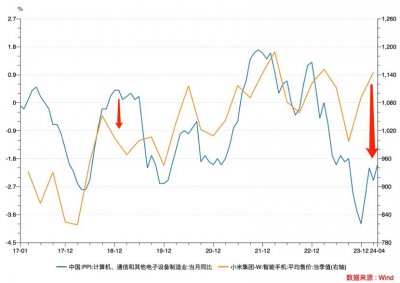

- 造车是场马拉松,手机能兜底小米汽车吗?

-

2024-06-04 00:33:38

-

- 皇马夺冠,AI猜对一半

-

2024-06-04 00:31:21

贵州两落马女厅官出镜忏悔:一人想念父母做的菜;一人带衣服投案

贵州两落马女厅官出镜忏悔:一人想念父母做的菜;一人带衣服投案 北京等地上空疑现不明飞行物!目击网友称“飞着飞着就没了”

北京等地上空疑现不明飞行物!目击网友称“飞着飞着就没了” 毛戈平7年IPO折戟,国货化妆品的出路在哪里

毛戈平7年IPO折戟,国货化妆品的出路在哪里 苹果Vision Pro,被华强北啃了

苹果Vision Pro,被华强北啃了 中产捧红的始祖鸟即将IPO,安踏捧出第二个“FILA”?

中产捧红的始祖鸟即将IPO,安踏捧出第二个“FILA”? 不想过年的年轻人,躲回工作中

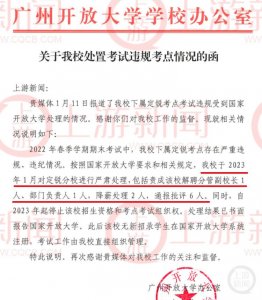

不想过年的年轻人,躲回工作中 2831人考试2093人次替考!广州开放大学分管副校长解聘

2831人考试2093人次替考!广州开放大学分管副校长解聘 大模型浪潮不能使鬼推磨,但可以让周鸿祎、傅盛握手言和

大模型浪潮不能使鬼推磨,但可以让周鸿祎、傅盛握手言和 嘉行传媒还“行”不“行”?

嘉行传媒还“行”不“行”? 红薯原产地是哪个国家 红薯原产地是哪个国家或地区生产的

红薯原产地是哪个国家 红薯原产地是哪个国家或地区生产的