丢掉中国市场,英伟达也无所谓?

丢掉中国市场,英伟达也无所谓?

出品|虎嗅科技组

作者|齐健

编辑|王一鹏

头图|视觉中国

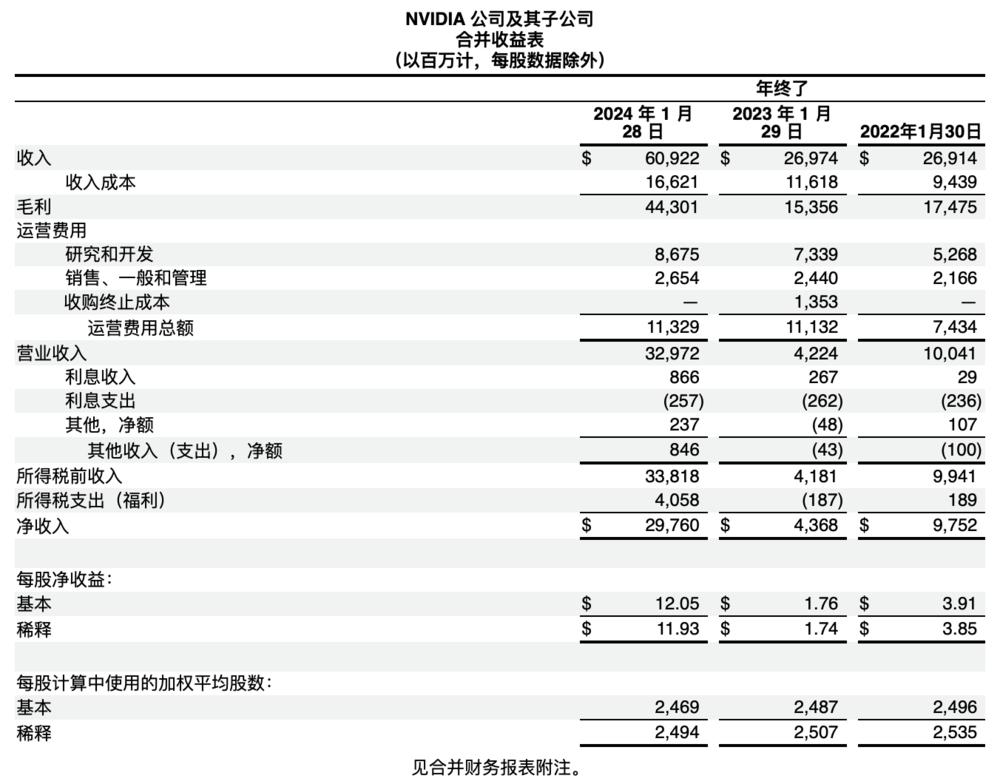

英伟达 2024 财年第四季度财报亮眼,营收和利润同比大幅增长,超出市场预期。四季度营收 221 亿美元,同比增长 265%,净利润 123 亿美元,同比增加 769%。数据中心业务营收达 184 亿美元,同比增长 409%,成为最大营收来源。游戏业务也实现增长,达到 28.7 亿美元。

然而,在财报发布前 3 个交易日,英伟达股价开始从顶峰下行,3 天内市值从 1.842 万亿跌掉了近两千亿。当地时间 2 月 21 日财报发布后,英伟达盘后股价开始回升,夜盘涨幅超 14%。分析师普遍认为,股票和期权交易活跃,预示着市场对其股价未来走势的乐观预期,财报前的股价回调是投资者希望提前锁定收益。

英伟达公司及其子公司合并收益表

英伟达 CEO 黄仁勋表示,"在全球我们看到新的拐点已经到来,有很多不同类型的公司都在快速部署数据中心,新时代的全球数据中心价值可能高达数万亿美元。"

目前,英伟达在 AI 计算市场的份额超过 80%,成为亚马逊、Meta、微软和谷歌等科技巨头的主要供应商。英伟达 CFO 科莱特 · 克雷斯表示,下一代芯片 B100 的市场需求将远超预期。

尽管面临供应链挑战和市场竞争加剧,英伟达股价在财报发布后盘后上涨,显示出强大的市场信心。英伟达正在努力扩展其 AI 技术到更广泛的领域,包括与思科的合作,推动企业级 AI 系统的销售。

持续亮眼的财报使市场对英伟达前景普遍看好,不过也有一些分析师认为,在 2024-2025 年中,全球市场充满不确定性,同时加速计算市场的竞争也在持续加剧,英伟达的核心数据中心业务能否持续承托其超高估值仍存在变数。

英伟达的内忧

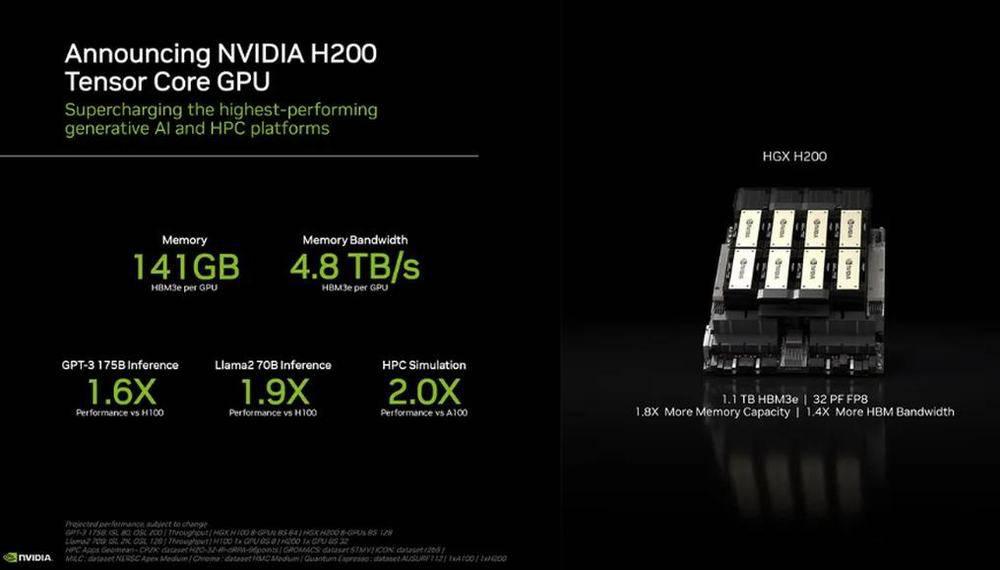

英伟达在 2024 财年 Q4 财报电话会上指出,有望在 2025 财年的第一季度实现 H200 的首次批量出货,预计发货量会是 H100 的 2 倍。

NVIDIA H200

一直以来,在英伟达内部最大困扰是一个 " 凡尔赛 " 的问题:需求太大,供应链跟不上。从最初的游戏图形显卡,到专业可视化,再到挖矿热潮,再到如今的 AI 加速计算,英伟达一直面临着供应链管理的严峻考验。

英伟达采取的无晶圆厂和承包制造策略,在一定程度上,提高了供应链灵活性。通过与多家供应商合作,英伟达能够集中资源于产品设计、质量保证、营销和客户支持上,同时避免了运营制造业务所伴随的重大成本和风险。

这种模式允许英伟达在增长期间通过下不可取消的库存订单、支付保费或提供押金来确保未来的供应和产能。然而,这种模式也使得公司高度依赖其供应商网络的稳定性和效率。

英伟达的供应链主要集中在亚太地区,利用台湾半导体制造公司(TSMC)和三星电子等晶圆代工厂生产半导体晶圆,从美光科技、SK 海力士和三星购买内存。尽管这种集中有助于提高效率和降低成本,但它也使英伟达面临地缘政治风险,如出口管制的变化可能限制替代制造地点,对业务产生负面影响。

此外,随着英伟达缩短产品开发周期、进入新的业务领域并整合新的供应商或组件,供应链的复杂性增加,存在的风险也随之增加。尤其是在半导体行业和供应链中供应或产能有限的时期,这种复杂性可能导致订单交货时间的延长。英伟达的 Hopper GPU 就是一个例证,作为一种非常复杂的产品,它的生产和供应对供应链的要求极高。

面对这些挑战,英伟达正在采取措施提高供应链的弹性和冗余性,包括扩大供应商关系、建立运营中的冗余和弹性,以及增加对现有和新供应商的采购。这些措施旨在保障长期制造能力,满足不断增长的客户需求。然而,出口管制的变化、新增的经济制裁和可能的监管挑战,仍然是英伟达必须面对的重要外部风险。

近期,英伟达的 GPU 订单交货时间从先前的 8-11 个月缩短至 3-4 个月,这一变化似乎预示着未来的环比增长峰值。在 GPU 供应紧张的大趋势里,供应链产能持续扩大,看似是一个正面积极的信号,但对于英伟达来说,也可能会加速增长周期的结束。

不过产能迅速提升,也对 H200 供货周期提出了新挑战,既要快速响应供货需求,又要在不断变化的市场需求和全球经济压力下,保持供应链的灵活性。

AI 芯片市场的外患

英伟达的突出的业绩表现,在一定程度上也反映了整个 AI 加速计算产业的繁荣。

英伟达 2024 财年 Q4 财报发布后,不光自己的盘后股价暴涨。相关公司,甚至竞争对手的股价都跟着上涨。ARM 盘后报价涨超 9%,竞争对手 AMD 的盘后报价涨幅超 6%。

目前,英伟达在全球图形显卡领域的市场份额接近 90%,可以说身边几乎只有合作伙伴,没有什么竞争对手。这也吸引来了一些关注 " 垄断 " 的目光。

在本次财报中,英伟达证实了已经收到法国监管机构针对英伟达的反垄断调查的传闻。不过,从各国监管机构对英伟达的调查力度来看,在英伟达 " 垄断 " 这一问题上各国并没有完全达成共识。其中一个重要原因就是市场普遍认为当前的加速计算市场仍充满竞争。

首先,在传统的 AI 加速芯片市场上,仍存在看似有一战之力的对手 AMD。

2023 年 6 月,AMD 专门针对 AI 大模型训练需求发布了一款能够直接对标英伟达大模型训练芯片 H100 的产品 Instinct MI300 系列芯片。根据 AMD 官方信息,MI300 在部分技术指标上相比英伟达的 H100 更具优势,比如 MI300 提供的 HBM(高带宽内存)密度是 H100 的 2.4 倍,HBM 带宽是 H100 的 1.6 倍。这意味着 AMD 可以运行比英伟达 H100 更大的模型。

不过,AMD 相对于英伟达的竞争力实在是过于弱了。一方面,目前英伟达即将进入 H200 供货周期,MI300 面临巨大的升级压力。另一方面,AMD 的市场保有率太低。多位国内 AI 大模型研发人员曾向虎嗅表示,没有听到过使用 AMD 芯片训练 AI 大模型的案例。

IDC 在 2023 年中发布的一项中国 AI 加速卡(公开市场)出货量统计显示,2022 年上半年到 2023 年上半年,中国 AI 加速卡出货约 109 万张,英伟达市场份额为 85%,华为市占率为 10%,百度市占率为 2%、寒武纪和燧原科技均为 1%,其中并未出现 AMD 加速卡。

如果说 AMD 的竞争力并不算强的话,那么对于英伟达来说,真正的威胁可能来自于英伟达的客户们,包括云计算巨头,新晋 AI 超级独角兽,以及一些芯片初创公司。

2024 年刚开年,微软、Meta、谷歌就纷纷宣布关于人工智能芯片的大动作。微软正在开发一款类似英伟达网卡 ConnectX-7 的替代品,旨在提升其 Maia AI 服务器芯片的性能,并摆脱对英伟达的依赖;Meta 则宣布第二代自研 AI 芯片 Artemis 将在 2024 年正式投产,并应用于数据中心的推理任务;谷歌最新推出的 Gemini、Gemma 均着重提及训练环境采用谷歌的 TPU。

另一方面,OpenAI 的 CEO Sam Altman 甚至希望筹集 7 万亿,自行打造全球芯片网络。这个看似天马行空的计划,贴上 OpenAI 和 Sam Altman 的标签之后,似乎也变得有点可行了。

此外,还有一家由前谷歌 TPU 创造者 Jonathan Ross 创立的技术公司 Groq 刚刚宣布了一款被认为是能够威胁到英伟达的产品。该公司在全新的 TSA 架构下,开发了一款 LPU(Language Processing Unit)芯片,在一定条件下推理速度可达英伟达 GPU 的 10 倍,功耗仅为 1/10。而这款新品的工艺还只采用了较旧的 14nm 工艺。

groq

一边是多年竞争对手,一边是手握 AI 训练需求的客户,还有众多创新技术公司在一旁伺机而动,AI 加速计算市场可谓群狼环伺。不过,这些公司的 AI 芯片要真正投入使用多数还需要很长的时间,而且云计算公司在评估运营成本的时候,还要计算自研芯片和采购英伟达芯片的性价比到底如何。

在实际应用中,英伟达手中还握有 CUDA 这张王牌,前百度首席科学家吴恩达曾这样评价 CUDA:"CUDA 出现之前,全球能用 GPU 编程的可能不超过 100 人,有了 CUDA 之后使用 GPU 就变成了一件非常轻松的事情。"

中国市场何去何从

除了加速计算芯片市场上的内忧外患,英伟达的业务还受到严重的地缘政治因素影响。

在 2023 年 8 月发布的 2024 财年 Q2 财报中,英伟达曾提到中国市场在其数据中心业务中占比约 20%-25%。在当时的 Q2 财报电话会上,英伟达曾表示美国对华禁售政策如果长期持续,会对公司业绩产生影响,但是短期内 " 业务非常强劲的,并不是非常担忧。"

而在刚刚发布的 2024Q4 财报中,中国市场在英伟达的数据中心业务中占比只剩下 4-6%。自 2023 年 10 月美国政府出台最新限售政策后,英伟达在中国的业务萎缩了超 70%。

对此英伟达其实也采取了大量积极应对措施,一边给中国客户发 " 替代产品 ",一边积极设计中国特供芯片。不过中国市场对这次的特供芯片态度明显冷淡的多,很多企业已经不太买账了。

"美国现在不是限制型号,而是对设计参数限制。就连消费级的 RTX 4090 显卡都进不了中国,中国特供对于大模型训练几乎没什么用了。" 某国内头部服务器代理商告诉虎嗅,从 2023 年底国内服务器厂商均已为英伟达的 " 中国特供 "GPU 做好了准备,并开始接受订单。但到 2024 年 1 月,很多客户都开始对这些低性能的芯片失去兴趣了。

英伟达在本季的财报预期中也提到,下一季度中国市场在全球数据中心业务中的占比仍会保持 " 中等个位数 " 与本季度持平。在美国政府的威压之下,英伟达的高端 GPU 短期内可能都很难再赚中国的钱了。

一位 AI 加速芯片制造商告诉虎嗅,美国对华芯片禁令不只影响美国本土企业,很多与美国芯片产业关系密切的其他国家公司,也被要求禁止向中国发货,其中就包括台积电。这直接导致所有在台积电加工芯片的中外公司都无法对中国大陆发货。

禁运中国对于英伟达来说,虽然无奈,但在全球市场中其实也只是少赚一点。因为中国这块蛋糕虽然英伟达吃不到,除了中国公司以外的竞争对手们也同样吃不到。短期来看并不会对其市场地位及竞争力产生太大影响

不过,英伟达缺席中国市场,倒是给中国的 GPU、AI 加速计算芯片厂商提供了好机会。

这种空缺促使了中国本土企业加快了在云端 AI 加速芯片领域的研发和创新步伐,形成了一批具有自主知识产权和技术优势的产品线。显著的例子包括阿里巴巴的含光系列、百度的昆仑系列等。这些云服务巨头纷纷推出自研 AI 加速芯片,旨在提升云计算服务的性能和效率,同时降低对外部技术依赖。

除了这些行业巨头之外,中国的芯片市场还孕育了一批充满活力的中小型创新企业。这些公司通过专注于特定细分市场或采用独特的技术解决方案,逐渐在竞争激烈的市场中占据了一席之地。例如,寒武纪的思元系列、海光信息的深算系列、天数智芯、壁仞科技、摩尔线程、沐曦集成电路、芯动科技、智绘微电子等,都是在 AI 加速计算领域努力创新,试图填补市场需求的公司。景嘉微和龙芯中科等更是通过自主研发,不断探索云端 AI 加速芯片的新技术和新应用。

-

- 粼光闪闪什么意思 粼光闪闪的解释意思

-

2024-02-23 13:57:51

-

- hxd是什么意思梗 hxd,gkd什么意思

-

2024-02-23 13:55:35

-

- 84消毒液含氯是什么意思 84消毒液是否含氯

-

2024-02-23 13:53:19

-

- 意料之外又在情理之中是什么意思 情理之外,意料之中是什么意思?

-

2024-02-23 13:51:04

-

- 医疗保险中的缴费基数是什么意思 医疗保险的缴费基数怎么算

-

2024-02-23 13:48:47

-

- 网络语噔噔是什么意思 网络用语彳亍什么意思

-

2024-02-23 13:46:31

-

- 可怜的社畜什么意思 南极社畜什么意思

-

2024-02-23 13:44:15

-

- 鸡肋的意思 网络 很鸡肋是什么意思网络

-

2024-02-23 13:41:59

-

- 发个h是什么意思 hh啥意思啊

-

2024-02-23 13:39:43

-

- 茶π的π是什么意思 茶䕷是什么意思

-

2024-02-23 13:37:27

-

- t3出行是什么意思

-

2024-02-22 17:24:06

-

- eps是什么意思? eps指的是什么意思

-

2024-02-22 17:21:50

-

- 窒息法灭火原理是什么意思 什么叫窒息法灭火

-

2024-02-22 17:19:34

-

- 奶豆豆是什么意思 豆乳是干嘛的

-

2024-02-22 17:17:18

-

- 代沟的意思? 代沟指的是什么意思

-

2024-02-22 17:15:02

-

- k字开头的火车是什么意思 K字开头的火车是什么意思

-

2024-02-22 17:12:46

-

- 保时捷车标的意思 保时捷车标有什么含义

-

2024-02-22 17:10:31

-

- 塑料制品pe是什么意思 材料pe是什么意思

-

2024-02-22 17:08:15

-

- 骑驴看唱本,走着瞧什么意思 骑驴看唱本走着瞧的意思是什么?

-

2024-02-22 17:05:59

-

- 对伏是什么意思 伏的意思是什么

-

2024-02-22 17:03:43

苹果Vision Pro,被华强北啃了

苹果Vision Pro,被华强北啃了 北京等地上空疑现不明飞行物!目击网友称“飞着飞着就没了”

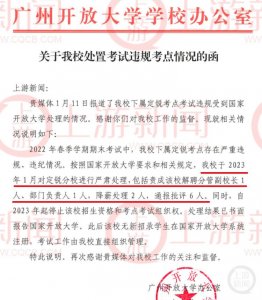

北京等地上空疑现不明飞行物!目击网友称“飞着飞着就没了” 2831人考试2093人次替考!广州开放大学分管副校长解聘

2831人考试2093人次替考!广州开放大学分管副校长解聘 毛戈平7年IPO折戟,国货化妆品的出路在哪里

毛戈平7年IPO折戟,国货化妆品的出路在哪里 不想过年的年轻人,躲回工作中

不想过年的年轻人,躲回工作中 大模型浪潮不能使鬼推磨,但可以让周鸿祎、傅盛握手言和

大模型浪潮不能使鬼推磨,但可以让周鸿祎、傅盛握手言和 中产捧红的始祖鸟即将IPO,安踏捧出第二个“FILA”?

中产捧红的始祖鸟即将IPO,安踏捧出第二个“FILA”? 荣耀赵明:Magic6要在体验上超越iPhone而不是参数上

荣耀赵明:Magic6要在体验上超越iPhone而不是参数上 嘉行传媒还“行”不“行”?

嘉行传媒还“行”不“行”? 尼罗河在哪个国家地图上 尼罗河是什么国家的

尼罗河在哪个国家地图上 尼罗河是什么国家的