同样如日中天:英伟达的大涨像极了三年前的特斯拉?

同样如日中天:英伟达的大涨像极了三年前的特斯拉?

财联社 3 月 4 日讯(编辑 潇湘)英伟达势如破竹的涨势,眼下正吸引着越来越多的股市参与者,并推动标普 500 指数不断创下新高。而这一幕,不免也会让人联想起另一个昔日的市场宠儿——它曾同样因技术变革的梦想而飙升,而当这些希望变成失望时,坠落的速度却也同样惊人!

这只股票就是特斯拉。

彼时,这家马斯克旗下电动汽车巨头的市值,远远超过了通用汽车和福特汽车等美国老牌汽车制造商的总和,成为了全球市值最高的汽车制造商,并掀起了美股市场上现象级的买入狂潮。众多分析师甚至将对特斯拉的 " 寄语 ",投向了汽车行业之外,称其有望成为 " 下一个苹果公司 "。

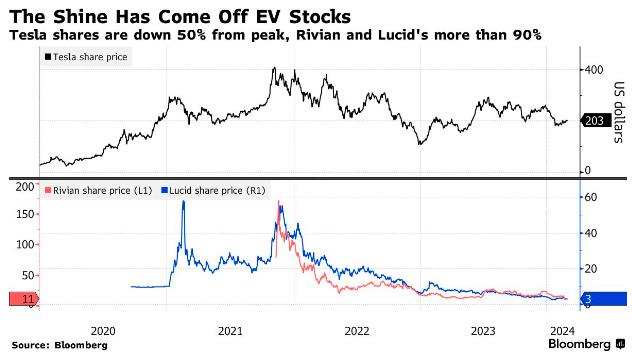

然而如今,特斯拉的股价与 2021 年的峰值相比下跌了逾 50%,其他在昔日与之同步走高的电动汽车新贵,当前也已跌得面目全非。

这一切,或许都值得让那些把英伟达,看作是对人工智能未来无限押注的投资者有所警醒——英伟达股价在 2023 年上涨逾两倍之后,今年又再度领涨美股,累计上涨了 66%。

这并非说眼下的 AI 浪潮,和在其扮演关键 " 卖铲人 " 角色的英伟达股价,就一定是泡沫。但在某些时候,市场的狂热是存在非理性的。正如 50 Park Investments 创始人兼首席执行官 Adam Sarhan 在近期接受采访时所说的," 我们一次又一次地看到,当投资者爱上当下某项技术创新的理念时,逻辑就会退居其次。而当情感占据上风时,人们会认为天空才是极限。"

英伟达与特斯拉

毫无疑问,从公司本身的业务,到管理这两家公司的掌舵人的性格而言,英伟达和特斯拉之间有很多的不同之处。但在金融市场上,两者之间的相似之处也非常明显。

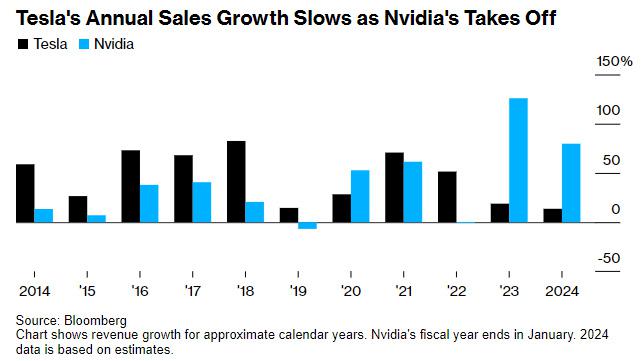

英伟达从一家最初平平无奇的利基芯片制造商,崛起成为全球市值最大的企业之一,其前提是其过去一年惊人的销售增长所具有的持久力。而特斯拉在 2020 年也曾实现过大爆发,其巅峰时估值一度超过 1.2 万亿美元,当时人们纷纷坚信电动汽车将迅速得到广泛普及——这家马斯克掌舵的公司将成为主导该市场的巨无霸。

但现实,在很大程度上已打断了这一假设。

电动汽车的需求正在放缓,因为第一批充满热情的消费者已经购买了电动汽车,而那些更多注重价格、厌恶变化的消费者,转换新技术所需的时间也比预期的要长。因此,特斯拉股价从去年 7 月的近期高点已一路下跌了 31%,并成为了今年纳斯达克 100 指数中跌幅最大的公司之一。

无人驾驶汽车、Cybertruck 当前都具有无穷的潜力,但股价却受到了打击。为什么?它们正在失去市场份额和利润率。Value Point Capital 的负责人 Sameer Bhasin 表示," 在科技界,这是死亡之吻。"

对英伟达来说,虽然如今股价已经持续上涨了一年多,但现在其实还只能算是处于 AI 炒作周期的早期,人们还看不到任何放缓的迹象。这家总部位于硅谷的公司已经连续四个季度交出了亮眼的成绩单,其用于训练大型语言模型的芯片似乎受到了无穷无尽的需求的推动,而这些模型为 OpenAI 的 ChatGPT 等 AIGC 应用提供了动力。

继去年股价上涨两倍多之后,2024 年英伟达再次成为了标普 500 指数中表现最好的成分股——涨幅达 66%。英伟达的市值在上月已超过了 2 万亿美元,在其上方的仅剩下两家美国公司——微软和苹果。这家芯片制造商在 2 月 21 日公布了井喷式的第四季度业绩后,在两个交易日内市值就增加了近 2800 亿美元。同时,英伟达的市值仅用了 180 个交易日就从 1 万亿美元上升到 2 万亿美元,而苹果和微软都花了超过 500 个交易日才摸到这一里程碑。

在这个过程中,英伟达已经成为日内投资者最受欢迎的股票之一。根据 FactSet 的数据,在对该股票进行评级的 59 位华尔街分析师中,有多达 54 位分析师将该股评级定为买入或超配。

这一在市场上如日中天的受欢迎程度,三年前的特斯拉也曾取得过。而眼下的真正悬念无疑在于——英伟达会步特斯拉的后尘吗?

英伟达的未来命运

事实上,抛开英伟达与特斯拉的相似性不谈,关于人工智能在各行各业广泛应用的讨论,也不免会让人联想起世纪之交互联网泡沫前几年的热闹景象。但与那个时代不同的是,当时的互联网公司是以 " 点击量 " 等新指标来估价的,同时还在不断亏损。但根据业内汇编的数据,英伟达去年的净收入增长了 500% 以上,达到近 300 亿美元,预计今年还将翻一番。

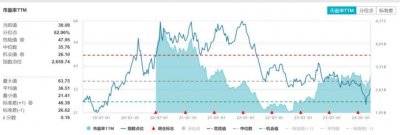

这些巨额利润和销售额,加上该公司持续超出预期的能力,其实在一定程度上抑制了估值指标。但即便如此,英伟达的市销率在标普 500 指数成分股中仍是最高的——达到 18 倍。

目前,这家半导体制造商在擅长处理 AI 模型中算力的 GPU 领域拥有相当大的领先优势。但它的竞争对手也正急于在这一市场上分一杯羹。AMD 最近已发布了一系列竞争产品,就连微软等英伟达的客户也在竞相开发芯片。

一些业内人士已经开始担心,未来几年大型科技公司对芯片的需求可能无法保持。其他人则忧虑于其他芯片制造商的加入将产生新的竞争,导致英伟达销量减少或利润率下降。

" 我认为人们正在忘记,这 ( 英伟达 ) 在历史上其实也是一家经历过多次兴衰交替的公司," 行业刊物 High-Tech Strategist 的编辑 Fred Hickey 表示。他指出,他正在通过上个月财报会议后买入的长期看跌期权做空英伟达。

根据道琼斯市场的数据显示,自 1999 年上市以来,英伟达股价有过 14 次,在不同的情况下下跌 50% 或以上的经历。最近两次分别是在 2018 年的两个月里急跌了 56%,以及在截至 2022 年的八个月里再次经历腰斩。

Value Point Capital 的负责人 Sameer Bhasin 表示," 如果你真的相信这股人工智能狂潮,你可能得想象 10 年后的未来,人工智能将被嵌入到很多地方,而为这些 AI 系统提供算力的芯片只由英伟达提供——即使只有一点订单暂停的感觉,英伟达的股价也会受到冲击。"

这并不是要直接否定,电动汽车或人工智能的颠覆性力量。但这确实提出了一个问题——投资者当前是否在为可能永远不会到来的未来增长买单?

以互联网时代的市场宠儿思科系统为例:它仍然是一家成功的公司,但在高峰期买入并持有该股的投资者,24 年后仍未 " 解套 "。

Longboard Asset Management 首席执行官兼投资组合经理 Cole Wilcox 表示:" 泡沫之所以存在,是因为其背后的逻辑理念是真实的。但仅仅因为宏观浪潮是真实的,并不意味着所有这些企业都会成为好的投资项目。你必须有能力把赢家和输家区分开来。"(财联社 潇湘)

-

- 娃哈哈596ml,东方树叶335ml,饮料净含量为何不是整数?

-

2024-03-05 02:31:01

-

- 酸奶集体降价,高价酸奶的神话已成历史?

-

2024-03-05 02:28:45

-

- 360周鸿祎:AI要产业化,也要解决安全问题

-

2024-03-05 02:26:29

-

- 2024年中国制造业如何以进促稳?李书福、董明珠这样说→

-

2024-03-05 02:24:14

-

- 主升浪级概念发酵,这个方向可能比AI还要强势?

-

2024-03-05 02:21:58

-

- “优先对90后发补贴”“把课间十分钟还学生”……这些建议,哪条说到了您心坎

-

2024-03-05 02:19:42

-

- OpenAI钦点的“机器人界OpenAI”来了:成立不到两年估值破26亿美元

-

2024-03-05 02:17:26

-

- 减肥总反弹?原因终于找到了!研究发现:肥胖会改变大脑神经元

-

2024-03-05 02:15:11

-

- 部分平台娃哈哈AD钙奶售罄、纯净水发货要等1个月!农夫山泉很受伤?

-

2024-03-05 02:12:55

-

- 苹果春季发布会来了!iPad时隔一年更新,或有AI隐藏大招?

-

2024-03-04 04:04:05

-

- 聚焦“两会”政策落地,修复行情或将延续?十大券商策略来了

-

2024-03-04 04:01:50

-

- 大润发转型会员店,还有多少中产能接盘?

-

2024-03-04 03:59:34

-

- 淘宝天猫押下重注!AI电商真靠谱吗?

-

2024-03-04 03:57:18

-

- 字节等待一鸣惊人

-

2024-03-04 03:55:02

-

- “AI+手机”等于AI手机吗?

-

2024-03-04 03:52:47

-

- 高合停工,一线员工自述:沙特400 亿也解决不了问题

-

2024-03-04 03:50:31

-

- 那些困扰着所有人的、暗戳戳的“就业歧视”

-

2024-03-04 03:48:15

-

- “后浪”女企业家,谁是大赢家?

-

2024-03-04 03:46:00

-

- 消费降级的风,咱们不追了

-

2024-03-04 03:43:44

-

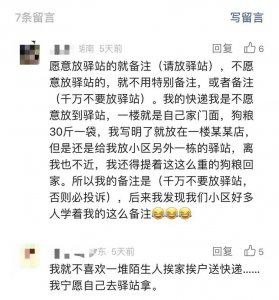

- 快递新规今日生效,擅放驿站或挨罚!小哥“压力山大”,逐个打电话是唯一办法

-

2024-03-02 07:39:46

苹果Vision Pro,被华强北啃了

苹果Vision Pro,被华强北啃了 北京等地上空疑现不明飞行物!目击网友称“飞着飞着就没了”

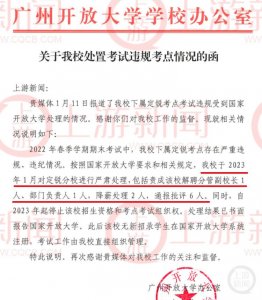

北京等地上空疑现不明飞行物!目击网友称“飞着飞着就没了” 2831人考试2093人次替考!广州开放大学分管副校长解聘

2831人考试2093人次替考!广州开放大学分管副校长解聘 毛戈平7年IPO折戟,国货化妆品的出路在哪里

毛戈平7年IPO折戟,国货化妆品的出路在哪里 荣耀赵明:Magic6要在体验上超越iPhone而不是参数上

荣耀赵明:Magic6要在体验上超越iPhone而不是参数上 大模型浪潮不能使鬼推磨,但可以让周鸿祎、傅盛握手言和

大模型浪潮不能使鬼推磨,但可以让周鸿祎、傅盛握手言和 尼罗河在哪个国家地图上 尼罗河是什么国家的

尼罗河在哪个国家地图上 尼罗河是什么国家的 不想过年的年轻人,躲回工作中

不想过年的年轻人,躲回工作中 对伏是什么意思 伏的意思是什么

对伏是什么意思 伏的意思是什么 嘉行传媒还“行”不“行”?

嘉行传媒还“行”不“行”?